| 01 |

国税専門官とは?

国税専門官は、日本の国家公務員であり、国税庁に所属して税務調査や税務行政に関する業務を担当する職員です。国税庁の使命は、わが国の財政基盤を支える唯一の歳入官庁として、納税者の自発的な納税義務の履行を適正かつ円滑に実現することです。この使命を果たすため、国税専門官は重要な役割を担っています。

| 02 |

国税庁の使命

国税庁は、日本の財政基盤を支えるために以下のような使命を持っています。

自発的納税の促進: 納税者が自ら正しく申告し、適正に納税することを支援する。

適正かつ円滑な納税: 税務行政を効率的に運営し、納税者の負担を最小限に抑えながら、正確な税収を確保する。

国税専門官の役割と業務

国税専門官は、この使命を果たしていくため、国税局や税務署の第一線において、税務のスペシャリストとして活動しています。

具体的な役割と業務は以下の通りです。

国税調査官

税務調査: 法人税、所得税、消費税などの申告内容を確認し、適正な申告が行われているかを調査します。

調査の実施: 企業や個人の帳簿や証拠書類を調査し、不正や誤りがないかを確認します。

是正指導: 調査の結果、誤りが見つかった場合は、納税者に対して適切な税額を訂正するよう指導します。

国税査察官

脱税の摘発: 意図的な脱税行為を摘発するための調査を行います。

捜査活動: 重大な脱税事件については、強制捜査を行い、証拠の収集や容疑者の取り調べを行います。

刑事告発: 重大な脱税事件が確認された場合、関係者を刑事告発し、司法機関と連携して法的措置を進めます。

国税徴収官

滞納処分: 納税期限を過ぎても納税しない場合、納税者に対して滞納処分を行います。

財産の差押え: 滞納者の財産を差押え、適切な手続きを経て売却することで滞納税を徴収します。

納税相談: 滞納者との相談を行い、分割納付などの支援策を提案することもあります。

国税専門官になるメリットは?

・年収が高い

・転職に強い

・税理士/行政書士の資格が取れる

・比較的受かりやすい

| 01 |

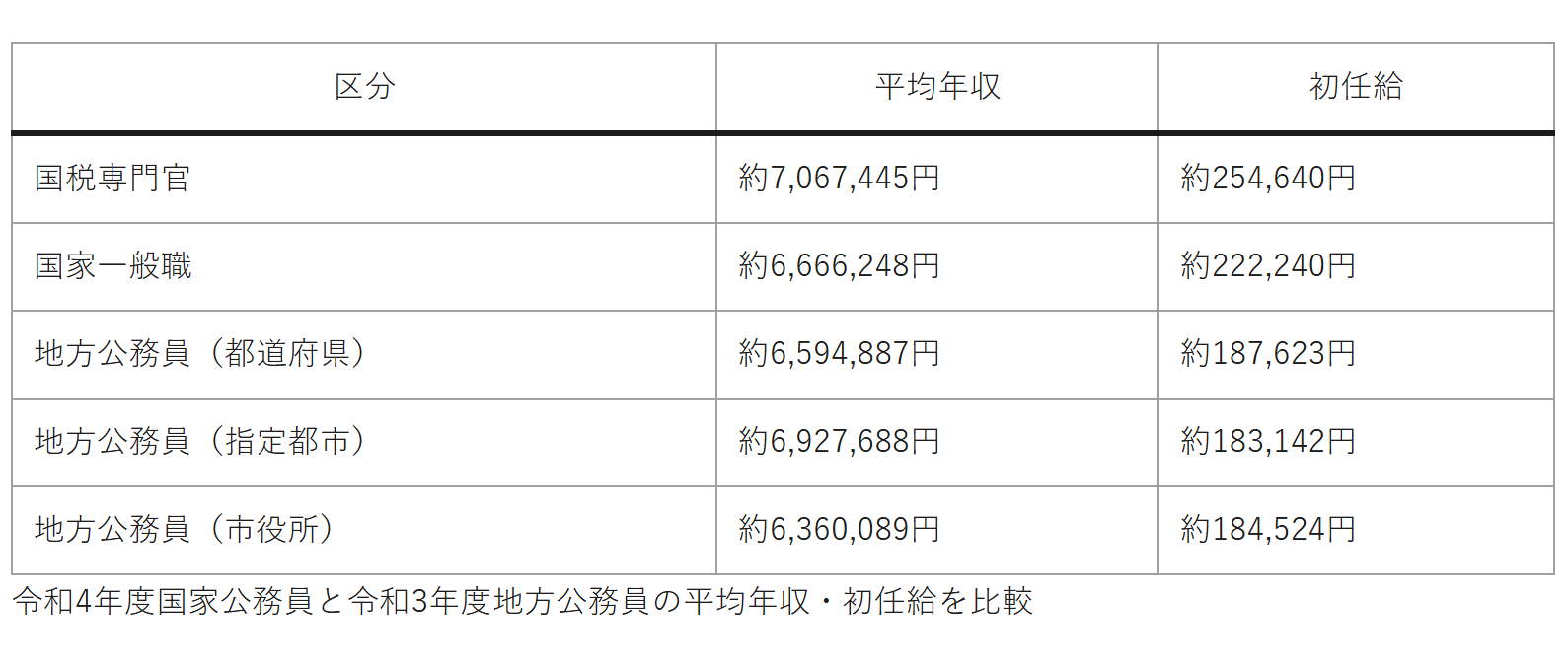

年収が高い

国税専門官は他の公務員と比較しても年収が高い傾向にあります。

これは業務の専門性の高いからです。

民間企業と比較しても高いことが分かります。

| 02 |

転職に強い

公務員は転職ができない。民間では生きていけないといわれている中、

国税専門官の試験・業務は会計・財務の知識が問われるため、簿記などの資格に必要な知識は身につけられます。 そのため転職市場では、経理の職種において重宝される存在になることができます。

簿記や税理士などの会計系資格を取っておくと明確にもっているスキルを証明できるため、より有利に転職を進められます。

税理士法人・会計事務所・税理士事務所

事業会社の経理

財務コンサルタント

官公庁向けシステム開発会社

実際にBIG4への転職、コンサル大手へ転職する人も多々いらっしゃいます。

| 03 |

税理士/行政書士の資格が取れる

税理士になるには次のルートがあります

税理士試験5科目に合格

大学院免除2科目+税理士試験3科目に合格

国税勤務による試験免除

国税(国税庁・国税局・税務署)に勤務し、勤務年数に応じて科目免除が受けられます

・10年勤務 ⇒税法3科目免除

・23年勤務+指定研修を修了 ⇒全科目免除

指定研修とは、国税内部で行われる研修を意味しますが、税理士試験と比べるとメチャクチャ簡単です。

この方法で最速で税理士になるとすれば、 大卒22歳で国税専門官採用 ⇒23年勤務 ⇒45歳で税理士

ショートカットするなら、 大卒22歳で国税専門官採用 ⇒10年勤務+会計2科目を自力で合格 ⇒32歳で税理士

税理士の今後についてはこちら⇒税理士の今後

| 04 |

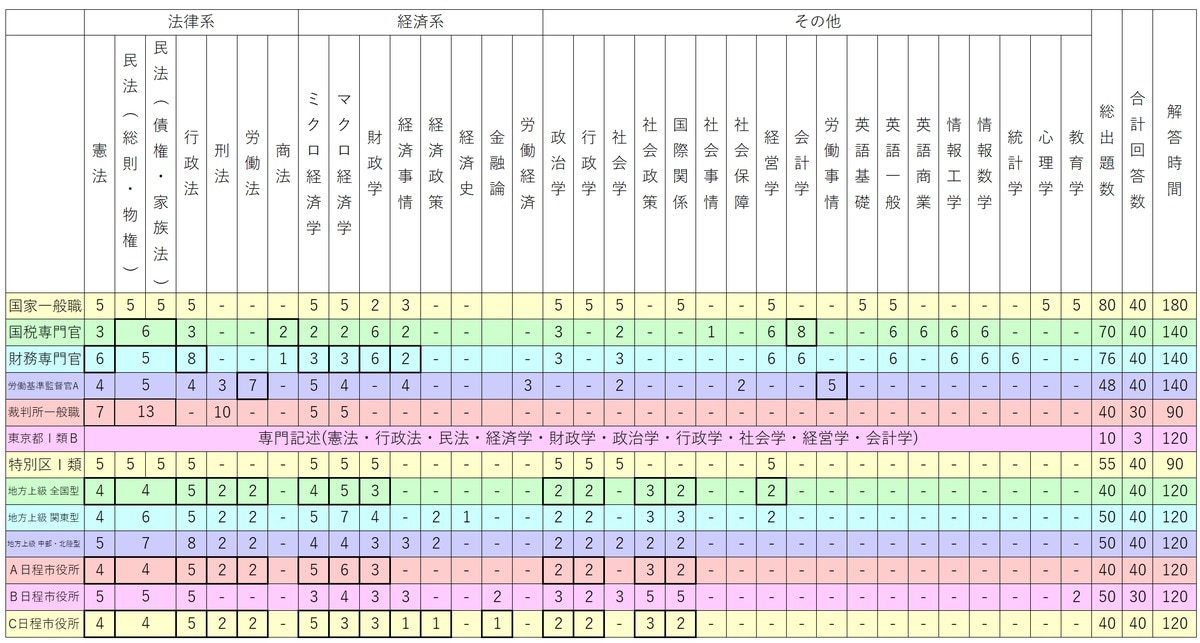

比較的受かりやすい

公務員受験の際はいくつか併願するものです。

併願のためには受験する試験の科目が多くかぶるように勉強すると思います。

国税専門官は国税専門官試験でしか出ない科目があります。

商法と会計学です。

他の受験生はこの二科目を捨てますが、この二科目の配点は全体の25%もあり、勉強するだけで多と大きく差をつけることができるのです。

国税専門官を専願するメリット

国税専門官を専願することで、合格率が上がり、勉強時間が短くなります。

絶対国税専門官になりたい方や、とりあえず公務員になりたい方は国税専門官を目指してみてはいかがでしょうか?

国税受験塾では、元国税専門官(国税OB)があなたに合わせたカリキュラムの元、授業や面談を進めていきます。